Cách kê khai hóa đơn điều chỉnh Tăng – Giảm doanh thu, tiền thuế

Hóa đơn GTGT điều chỉnh giảm kê khai như thế nào? Kế toán Thiên Ưng xin hướng dẫn cách kê khai hóa đơn điều chỉnh doanh thu, hóa đơn điều chỉnh giảm thuế GTGT đầu ra, đầu vào…

Cách kê khai hóa đơn điều chỉnh Tăng:

– Cách kê khai hóa đơn điều chỉnh tăng Doanh thu, thuế GTGT -> Các bạn cũng kê khai như những hóa đơn bình thường.

VD 1: Tháng 12/2019 có phát sinh 1 hóa đơn điều chỉnh tăng Doanh thu và thuế GTGT của hóa đơn tháng 8/2019 -> Thì các bạn kê khai hóa đơn điều chỉnh tăng đó vào Tờ khai tháng 12/2019 và kê khai như những hóa đơn bán ra hoặc mua vào bình thường.

———————————————————————-

Đối với hóa đơn điều chỉnh Tăng thì kê khai như hóa đơn bình thường -> Nhưng hóa đơn điều chỉnh giảm (Giảm Doanh thu, giảm thuế GTGT …) thì lại kê khai khác hoàn toàn, cụ thể như sau:

I. Cách viết hóa đơn điều chỉnh Giảm:

a) Những trường hợp phải lập hóa đơn điều chỉnh:

Theo điều 20 Thông tư 39/2014/TT-BTC quy định:

“Trường hợp hóa đơn đã lập và giao cho người mua, đã giao hàng hóa, cung ứng dịch vụ, người bán và người mua đã kê khai thuế, sau đó phát hiện sai sót thì người bán và người mua phải lập biên bản hoặc có thỏa thuận bằng văn bản ghi rõ sai sót, đồng thời người bán lập hóa đơn điều chỉnh sai sót. Hóa đơn ghi rõ điều chỉnh (tăng, giám) số lượng hàng hóa, giá bán, thuế suất thuế giá trị gia tăng…, tiền thuế giá trị gia tăng cho hóa đơn số…, ký hiệu… Căn cứ vào hóa đơn điều chỉnh, người bán và

người mua kê khai điều chỉnh doanh số mua, bán, thuế đầu ra, đầu vào. Hóa đơn điều chỉnh không được ghi số âm (-).”

– Trường hợp hóa đơn đã lập có sai sót về tên, địa chỉ người mua nhưng ghi đúng mã số thuế người mua thì các bên lập biên bản điều chỉnh và không phải lập hóa đơn điều chỉnh.

KẾT LUẬN:

Khi phát hiện hóa đơn GTGT viết sai mà 1 trong 2 bên (bán, mua) hoặc cả 2 bên đã kê khai thì phải:

Bước 1: – Lập biên bản điều chỉnh hóa đơn

Bước 2: – Xuất hóa đơn điều chỉnh.

Cách viết hóa đơn điều chỉnh giảm cụ thể như sau:

—————————————————————————-

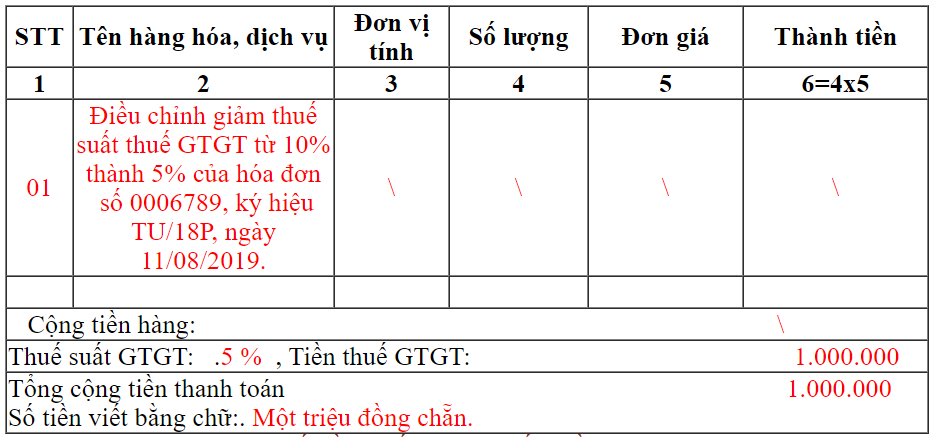

Trường hợp 1: Điều chỉnh giảm thuế suất thuế GTGT:

VD 2: Thuế GTGT của mặt hàng A là 5% nhưng hóa đơn trước lại viết thành 10% (Như vậy là chênh lệch 5%, phải điều chỉnh giảm thuế suất). Hóa đơn này đã kê khai vào tháng 8/2019.

-> Đến tháng 12/2019 mới phát hiện ra và phải viết hóa đơn điều chỉnh như sau:

(Chỉ ghi số tiền thuế GTGT muốn điều chỉnh giảm)

——————————————————————————————————-

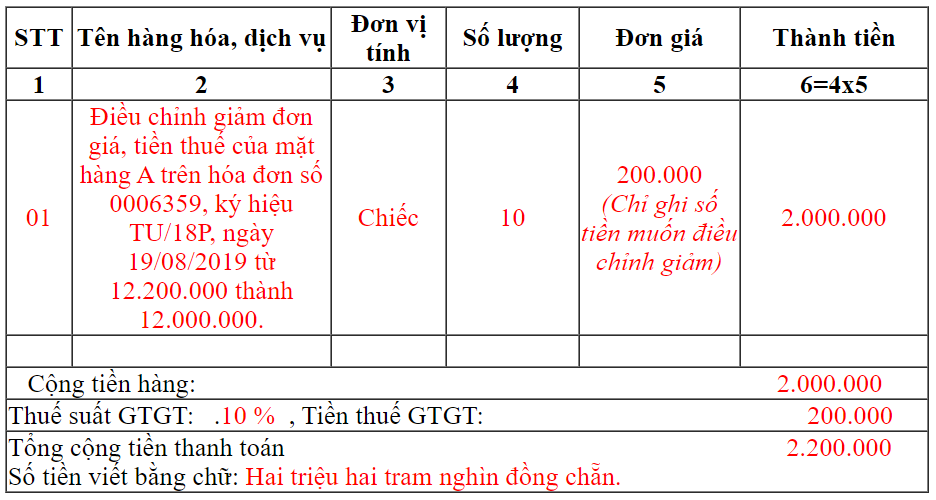

Trường hợp 2: Điều chỉnh giảm đơn giá, tổng tiền:

VD 3: Đơn giá thực tế là 12.000.000 nhưng hóa đơn trước lại viết thành 12.200.000 (Như vậy là chênh lệch 200.000, phải điều chỉnh giảm). Hóa đơn này đã kê khai vào tháng 8/2019.

-> Đến tháng 12/2019 mới phát hiện ra và phải viết hóa đơn điều chỉnh như sau:

Xem thêm: Cách viết hóa đơn điều chỉnh tăng giảm thuế GTGT

——————————————————————————————————-

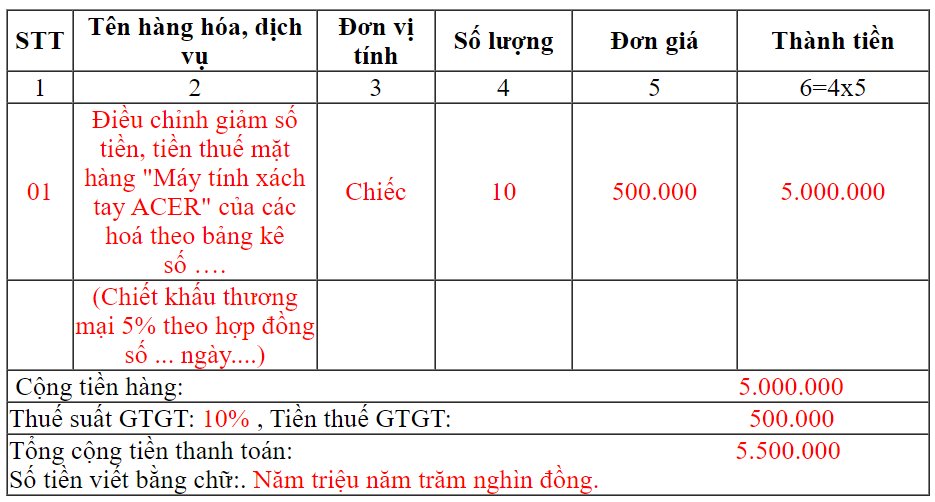

Trường hợp 3: Điều chỉnh hoá đơn chiết khấu thương mại:

Theo Khoản 2.5 Phụ lục 4 Thông tư số 39/2014/TT-BTC quy định:

“2.5. Hàng hoá, dịch vụ áp dụng hình thức chiết khấu thương mại dành cho khách hàng thì trên hóa đơn GTGT ghi giá bán đã chiết khấu thương mại dành cho khách hàng, thuế GTGT, tổng giá thanh toán đã có thuế GTGT.

Nếu việc chiết khấu thương mại căn cứ vào số lượng, doanh số hàng hoá, dịch vụ thì số tiền chiết khấu của hàng hoá đã bán được tính điều chỉnh trên hoá đơn bán hàng hoá, dịch vụ của lần mua cuối cùng hoặc kỳ tiếp sau. Trường hợp số tiền chiết khấu được lập khi kết thúc chương trình (kỳ) chiết khấu hàng bán thì được lập hoá đơn điều chỉnh kèm bảng kê các số hoá đơn cần điều chỉnh, số tiền, tiền thuế điều

chỉnh. Căn cứ vào hoá đơn điều chỉnh, bên bán và bên mua kê khai điều chỉnh doanh số mua, bán, thuế đầu ra, đầu vào.”

Như vậy: Trường hợp này các bạn cũng lập hoá đơn điều chỉnh GIẢM kèm theo Bảng kê các số hóa đơn cần điều chỉnh giảm, cụ thể như sau:

VD 4: Công Ty TNHH Dịch Vụ Tư Vấn Thuế 247 có chương trình chiết khấu thương mại: Những DN, cá nhân nào mua hàng đạt tới số lượng (10 chiếc) hoặc doanh số 100tr sẽ được chiết khấu 5% trên tổng số lượng hoặc doanh số (Chương trình áp dụng từ ngày 1 – 30/11/2019).

– Cty B trong tháng 11/2019 có 3 lần với số lượng tương ứng là: Lần 1: 5 chiếc; Lần 2: 4 chiếc; Lần 3: 1 chiếc -> Như vậy là Cty là đạt tới số lượng theo quy định nên sẽ được chiết khấu 5%.

– Các hóa đơn của 3 lần trong tháng 11, thì 2 bên đã kê khai xong trong tháng 11/2019.

-> Đến tháng 12/2019 Công Ty TNHH Dịch Vụ Tư Vấn Thuế 247 xuất 1 hóa đơn điều chỉnh kèm bảng kê 3 hóa đơn trong tháng 11 như sau:

Xem thêm: Cách viết hóa đơn chiết khấu thương mại

Xem thêm: Mẫu bảng kê kèm theo hóa đơn

——————————————————————————————-

II. Cách kê khai hóa đơn điều chỉnh giảm:

Theo Công văn 3430/TCT-KK ngày 21/08/2014 của Tổng cục thuế về việc kê khai hóa đơn bán hàng:

“Căn cứ quy định nêu trên, đối với hóa đơn điều chỉnh giảm doanh thu, giảm thuế theo quy định thì thực hiện kê khai:

– Đối với bên bán hàng thì thực hiện kê khai hóa đơn điều chỉnh giảm vào Bảng kê mẫu 01-1/GTGT và ghi giá trị âm.

– Đối với bên mua thì thực hiện kê khai mẫu 01-2/GTGT và ghi giá trị âm. Hiện tại Tổng cục Thuế đã hỗ trợ việc nhập số âm tại bảng kê 01-1/GTGT, 01- 2/GTGT trên ứng dụng HTKK, iHTKK.”

Theo Công văn 4943/TCT-KK ngày 23/11/2015 của Tổng cục thuế:

“Ví dụ: Tháng 05/2018 Công ty A xuất hóa đơn bán hàng cho Công ty B với tổng giá trị hàng hóa bán ra là 100 triệu đồng, thuế GTGT đầu ra 10 triệu đồng. Công ty A và Công ty B đã thực hiện kê khai hóa đơn này theo quy định. Tháng 07/2018, Công ty B phát hiện hàng hóa đã giao không đúng quy cách, chất lượng.

– Trường hợp Công ty B trả lại toàn bộ hàng hóa: Công ty B xuất hóa đơn trả lại hàng cho Công ty A với giá trị hàng hóa trả lại là 100 triệu đồng, thuế GTGT là 10 triệu đồng. Căn cứ hóa đơn trả lại hàng, Công ty A điều chỉnh giảm doanh số bán và thuế GTGT đầu ra, Công ty B điều chỉnh giảm doanh số mua và thuế GTGT đầu vào tại kỳ tính thuế tháng 07/2018 (nếu còn trong thời hạn khai thuế) hoặc tháng 08/2018.

– Trường hợp hai bên thống nhất điều chỉnh giảm giá bán: Công ty A xuất hóa đơn điều chỉnh giảm giá trị hàng hóa và thuế GTGT theo quy định. Căn cứ hóa đơn điều chỉnh, Công ty A điều chỉnh giảm doanh số bán và thuế GTGT đầu ra, Công ty B điều chỉnh giảm doanh số mua và thuế GTGT đầu vào tại kỳ tính thuế tháng 07/2018 (nếu còn trong thời hạn khai thuế) hoặc tháng 08/2018.”

Theo Công văn 13696/CT-TTHT ngày 29/03/2019 của Cục thuế TP Hà Nội:

Căn cứ các quy định trên và trình bày của đơn vị tại công văn hỏi, trường hợp các thỏa thuận hợp đồng giữa Công ty và Cảng hàng không quốc tế Nội Bài, thỏa thuận giữa Công ty và các Khách hàng phù hợp với quy định của pháp luật thì:

– Về kê khai thuế GTGT đầu vào: Trường hợp Công ty thuê quầy của Cảng hàng không quốc tế Nội Bài, Cảng hàng không quốc tế Nội Bài đã xuất hóa đơn tiền thuê quầy cho Công ty, các bên đã thực hiện kê khai thuế GTGT theo quy định, sau đó, đến tháng 12/2018, Cảng hàng không quốc tế Nội Bài xuất hóa đơn điều chỉnh tiền thuê quầy cho các hóa đơn đã xuất nêu trên thì căn cứ hóa đơn điều chỉnh Công ty

thực hiện kê khai, điều chỉnh doanh số mua và thuế GTGT đầu vào tại kỳ tính thuế phát sinh hóa đơn điều chỉnh (kỳ khai thuế tháng 12/2018 nếu kê khai thuế GTGT theo tháng, kỳ khai thuế Quý IV năm 2018 nếu khai thuế GTGT theo quý).

– Về kê khai thuế GTGT đầu ra: Trường hợp Công ty cung cấp dịch vụ và đã xuất hóa đơn cho khách hàng, đến tháng 12/2018, Công ty xuất hóa đơn điều chỉnh tiền dịch vụ cho các hóa đơn đã xuất nêu trên (các hóa đơn này Công ty đã kê khai, nộp thuế đầy đủ) thì căn cứ hóa đơn điều chỉnh, Công ty thực hiện kê khai điều chỉnh doanh số bán và thuế GTGT đầu ra tại kỳ tính thuế phát sinh hóa đơn điều chỉnh (kỳ khai thuế tháng 12/2018 nếu kê khai thuế GTGT theo tháng, kỳ khai thuế Quý IV năm 2018 nếu khai thuế GTGT theo quý).

———————————————————————————————

Cách kê khai hóa đơn điều chỉnh giảm chi tiết như sau:

– Kê khai hóa đơn điều chỉnh vào tờ khai thuế GTGT của kỳ hiện tại phát sinh hóa đơn đó

VD: Tháng 12/2109 Lập hóa đơn điều chỉnh hóa đơn tháng 8/2019 thì kê khai hóa đơn điều chỉnh này vào tháng 12/2019.

– Kê khai Âm vào các chi tiêu trên Tờ khai 01/GTGT hoặc Trừ đi số tiền, tiền thuế trên hóa đơn điều chỉnh giảm.

——————————————————————————————–

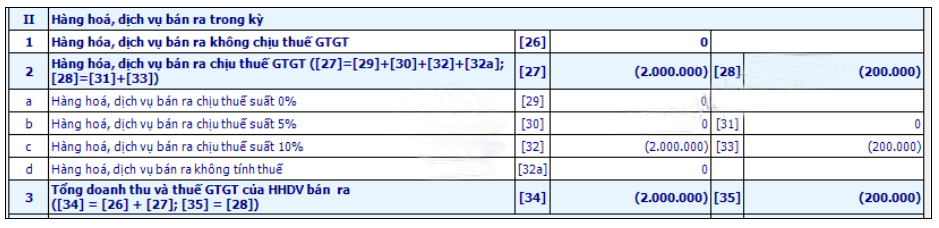

VD 5: Tiếp theo VD 3 bên trên: Tức là tháng 12/2019 có 1 hóa đơn điều chỉnh giảm của tháng 8/2019: Cộng tiền hàng là: 2.000.000. Tiền thuế GTGT: 200.000 => 2 bên kê khai hóa đơn điều chỉnh giảm đó như sau:

1. Bên bán – Kê khai hóa đơn điều chỉnh giảm thuế GTGT Đầu ra:

a. Trường hợp trong kỳ kê khai chỉ có 1 hóa đơn điều chỉnh giảm (Tức là trong kỳ Không có các hóa đơn bán ra – mua vào khác):

Kê khai Âm vào các Chỉ tiêu 32 và 33 trên Tờ khai 01/GTGT (Vì thuế GTGT 10%):

– Cách kê khai Âm: Các bạn đặt dấu trừ (-) trước sau đó nhập số tiền vào Chỉ tiêu 32: : -2.000.000

– Chỉ tiêu 33: -200.000

b. Trường hợp trong kỳ phát sinh nhiều hóa đơn khác => Thì sau khi kê khai xong sẽ lấy số liệu trên chỉ tiêu 32 và 33 để TRỪ đi số tiền, tiền thuế trên hóa đơn điều chỉnh: (Tức là trong kỳ kê khai có hóa đơn điều chỉnh giảm và có nhiều hóa đơn bán ra – mua vào khác)

VD: Sau khi các bạn kê khai các hóa đơn đầu ra khác thì số liệu trên: Chỉ tiêu 32 là: 40.000.000

=> Thì các bạn lấy số tiền đó (-) trừ đi 40.000.000 – 2.000.000 = 38.000.000

– Lấy số liệu ở Chỉ tiêu 33 là: 4.000.000 – 200.000 = 3.800.000.

——————————————————————————————-

2. Bên mua – Kê khai hóa đơn điều chỉnh giảm thuế GTGT đầu vào:

a. Trường hợp trong kỳ kê khai chỉ có 1 hóa đơn điều chỉnh giảm (Tức là trong kỳ Không có các hóa đơn mua vào khác):

Kê khai ÂM vào Chỉ tiêu 23, 24, 25 trên Tờ khai 01/GTGT

– Kê khai âm vào: Chỉ tiêu [23]: -2.000.000

– Kê khai âm vào: Chỉ tiêu [24]: -200.000

– Kê khai âm vào: Chỉ tiêu [25]: -200.000

b. Trường hợp trong kỳ phát sinh nhiều hóa đơn khác => Thì sau khi kê khai xong sẽ lấy số liệu trên chỉ tiêu 23, 24, 25 để TRỪ đi số tiền, tiền thuế trên hóa đơn điều chỉnh: (Tức là trong kỳ kê khai có hóa đơn điều chỉnh giảm và có nhiều hóa đơn bán ra – mua vào khác)

VD: Sau khi các bạn kê khai các hóa đơn mua vào khác thì số liệu trên Chỉ tiêu 23 là: 40.000.000

=> Thì các bạn lấy số tiền đó (-) trừ đi 40.000.000 – 2.000.000 = 38.000.000

– Lấy số liệu ở Chỉ tiêu 24 và 25 là: 4.000.000 – 200.000 = 3.800.000

———————————————————————————–

Chú ý: Hóa đơn điều chỉnh giảm thì không được viết âm trên hóa đơn nhưng phải kê khai âm trên phần mềm HTKK

Xem thêm: Cách hạch toán hóa đơn điều chỉnh giảm

———————————————————————————————————–

III. CHÚ Ý:

– Bài viết trên hướng dẫn kê khai HÓA ĐƠN điều chỉnh tăng – giảm.

– Những trường hợp phải kê khai điều chỉnh tăng, giảm thuế GTGT, các bạn xem tại đây nhé: Cách kê khai bổ sung điều chỉnh thuế GTGT

————————————————————————————————-