Cách lập bảng kê hàng hóa dịch vụ mua vào PL 01-2/GTGT

Hướng dẫn cách lập bảng kê hóa đơn, chứng từ hàng hóa dịch vụ mua vào (Phụ lục 01-2/GTGT là bảng kê hàng hóa dịch vụ mua vào) của tờ khai thuế GTGT khấu trừ 01/GTGT chi tiết từng chỉ tiêu.

– Theo khoản 2 điều 14 TT 219/2013/TT-BTC ngày 31/12/2013 của BTC:

“Thuế GTGT đầu vào của hàng hoá, dịch vụ (kể cả tài sản cố định) sử dụng đồng thời cho sản xuất, kinh doanh hàng hoá, dịch vụ chịu thuế và không chịu thuế GTGT thì chỉ được khấu trừ số thuế GTGT đầu vào của hàng hoá, dịch vụ dùng cho sản xuất kinh doanh hàng hoá, dịch vụ chịu thuế GTGT.

– DN phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT so với tổng doanh thu của hàng hoá, dịch vụ bán ra không hạch toán riêng được.

– DN kinh doanh hàng hoá, dịch vụ chịu thuế và không chịu thuế GTGT hàng tháng tạm phân bổ số thuế GTGT mua vào được khấu trừ trong tháng, cuối năm tính phân bổ số thuế GTGT đầu vào được khấu trừ của năm để kê khai điều chỉnh thuế GTGT đầu vào đã tạm phân bổ khấu trừ theo tháng.”

——————————————————————————–

1. Các hoá đơn, chứng từ kê khai vào bảng kê 01-2/GTGT:

– Hoá đơn GTGT mua vào.

– Chứng từ biên lai nộp thuế

———————————————————————————

2. Các hoá đơn, chứng từ KHÔNG kê khai vào bảng kê 01-2/GTGT:

– Hoá đơn bán hàng thông thường (Là hoá đơn mà DN bạn mua của các DN kê khai thuế GTGT theo phương pháp trực tiếp, Hoá đơn này, được tính trừ khi xác định thu nhập chịu thuế khi tính thuế TNDN.)

– Hoá đơn GTGT nhưng không chịu thuế GTGT.

– Hoá đơn GTGT nhưng không đủ điều kiện khấu trừ.

———————————————————————–

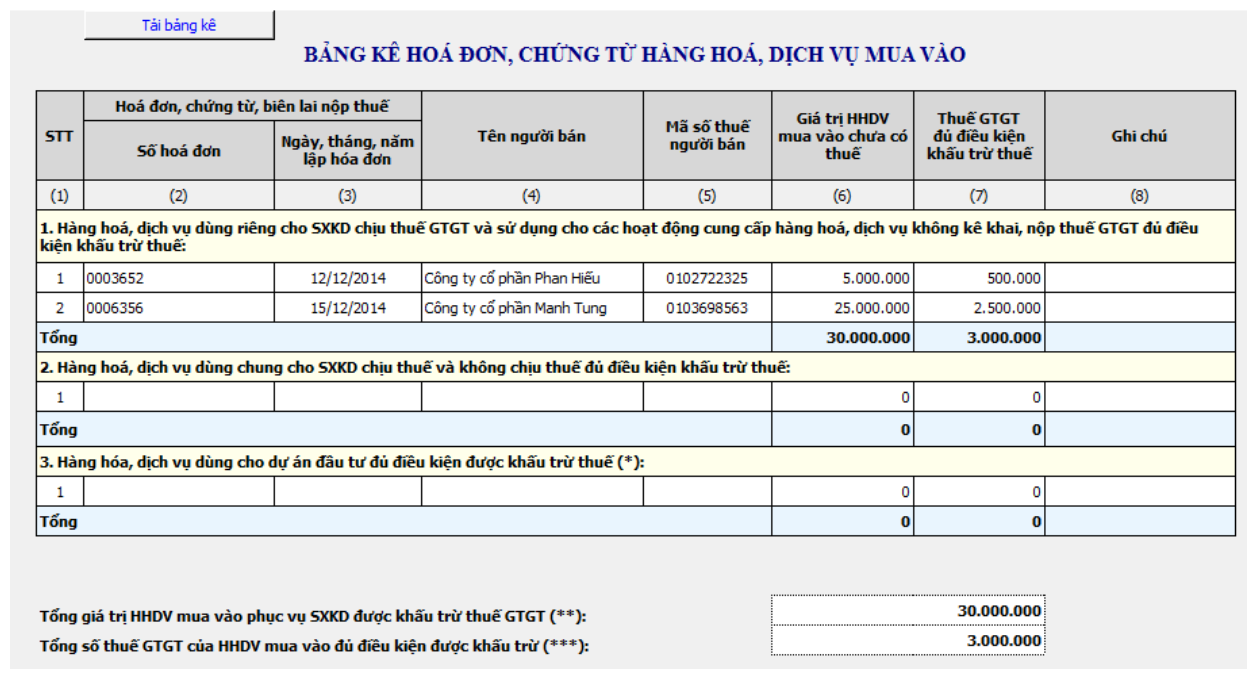

Như vậy: Trên Bảng kê hàng hóa dịch vụ mua vào 01-2/GTGT của tờ khai thuế GTGT khấu trừ 01/GTGT các bạn kê như sau:

DÒNG SỐ 1: “Hàng hóa, dịch vụ dùng riêng cho SXKD chịu thuế GTGT và sử dụng cho các hoạt động cung cấp hàng hóa, dịch vụ không kê khai, nộp thuế GTGT đủ điều kiện khấu trừ”

– Nếu Công ty bạn kinh doanh bán hàng chịu thuế GTGT ( Tức là khi bán hàng mà xuất hóa đơn GTGT chịu thuế 0%, 5%, 10% ) thì toàn bộ hóa đơn mua vào hợp pháp, phục vụ cho SXKD thì ghi vào dòng số 1 trên bảng kê mua vào.

– Những hóa đơn không đủ điều kiện khấu trừ theo Thông tư 219/2013/TT-BTC thì không phải kê khai vào đây.

Xem thêm: Điều kiện khấu trừ thuế GTGT đầu vào

Ví dụ: Ngày 10/8/2018 Công ty kế toán 247 có mua 01 xe ô tô 4 chỗ sử dụng vào mục đích đưa đón lãnh đạo với giá chưa thuế GTGT là 1,8 tỷ đồng. Thuế GTGT (10%) là 180 triệu đồng. (đã có chứng từ thanh toán tiền qua ngân hàng).

– Hướng dẫn kê khai: Vì Ô tô trên Công ty không sử dụng cho vận chuyển hàng hoá, hành khách, kinh

doanh du lịch, khách sạn nên công ty chỉ được khấu trừ 1,6 tỷ.

– Dòng số 1: Ghi: Giá trị hàng hoá: 1,6 tỷ – Thuế GTGT: 160tr.

– Phần giá trị còn lại: Không được kê khai vào phụ lục 01-2 (Vì không được khấu trừ).

– Các bạn nhập số tiền và số tiền thuế vào chỉ tiêu 23, 24, 25 trên Tờ khai 01/GTGT, cụ thể như sau:

Chỉ tiêu 23: 1.800.000.000. Chỉ tiêu 24: 180.000.000. Chỉ tiêu 25: 160.000.000

Lưu ý: Nên nếu công ty bạn sản xuất, kinh doanh hàng hoá, dịch vụ không chịu thuế (Tức khi bán hàng xuất hóa đơn GTGT phần thuế suất gạch bỏ) thì toàn bộ hóa đơn mua vào dùng cho SXKD mặt hàng Không chịu thuế sẽ không được khấu trừ.

-> Các bạn không được kê khai vào Phụ lục 01-2. Các bạn chỉ cần nhập số tiền và tiền thuế (nếu có) vào Chỉ tiêu 23, 24 trên Tờ khai.

———————————————————————————–

DÒNG SỐ 2 : “Hàng hóa, dịch vụ dùng chung cho SXKD chịu thuế và không chịu thuế đủ điều kiện khấu trừ”:

Nếu Công ty bạn SXKD hàng hoá, dịch vụ vừa chịu thuế vừa không chịu thuế GTGT thì:

– Những hóa đơn mua vào mà phục vụ cho SXKD mặt hàng chịu thuế —> kê vào dòng số 1

– Những hóa đơn mua vào mà phục vụ cho SXKD mặt hàng không chịu thuế –> không được kê khai trên phụ lục. Mà nhập số tiền và tiền thuế (nếu có) vào Chỉ tiêu 23, 24 bên Tờ khai.

– Những hóa đơn mua vào mà phục vụ chung cho cả 02 hoạt động SXKD chịu thuế và không chịu thuế –> kê vào dòng số 2 (Và phải phân bổ số thuế GTGT được khấu trừ và không được khấu trừ)

Chú ý: Sau khi kê khai song bên PL 01-2 Các bạn chuyển sang bên Tờ khai, khi này các bạn phải tính riêng được số thuế GTGT đầu vào được khấu trừ và không được khấu trừ để nhập sang các chỉ tiêu 23, 24, 25 của tờ khai. (giống Ví dụ bên trên phần 1)

Chi tiết:► Cách lập Tờ khai thuế GTGT 01/GTGT

– Nếu các bạn muốn tải dữ liệu từ File Excel vào phần mềm HTKK thì xem thêm:Cách tải bảng kê từ Excel vào phần mềm HTKK

Cách nhập các chỉ tiêu trên PL:

– Cột (2), ghi số hoá đơn (vd: 0000056)

– Cột (3): Ghi ngày, tháng, năm trên hoá đơn (Phải nhỏ hơn hoặc bằng ngày cuối cùng của kỳ tính thuế).

– Cột (4): Ghi tên công ty bán hàng.

– Cột (5): Ghi MST công ty bán hàng.

– Cột (6): Giá trị hàng hoá, dịch vụ mua vào chưa có thuế, dòng tổng số ghi tổng cộng doanh số mua chưa có thuế GTGT.

– Trường hợp hoá đơn mua vào là loại hoá đơn, chứng từ đặc thù, giá mua đã bao gồm thuế GTGT thì căn cứ giá mua đã có thuế GTGT để tính ra doanh số mua chưa có thuế GTGT theo công thức:

| Giá mua chưa có thuế GTGT | = | Giá bán ghi trên hoá đơn |

| 1 + thuế suất |

– Cột (7) – Thuế GTGT ghi số thuế GTGT theo hoá đơn, chứng từ, biên lai nộp thuế hoặc số thuế GTGT tính được đối với hoá đơn đặc thù.

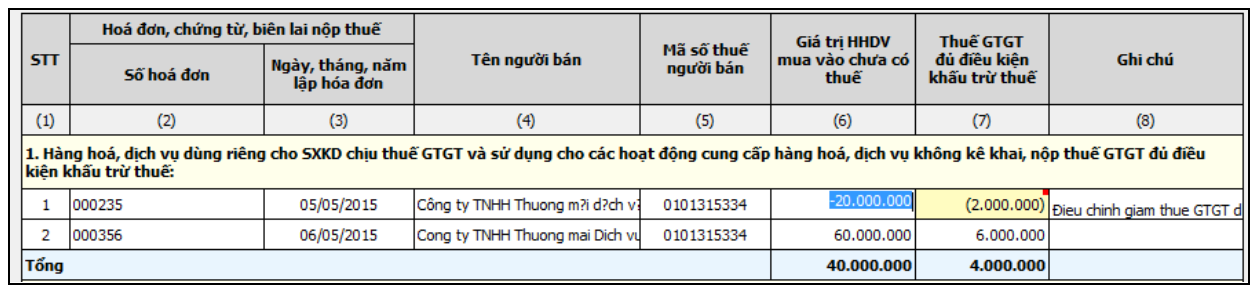

Chú ý: Các hoá đơn chiết khấu thướng mại của kỳ trước, các hoá đơn điều chỉnh giảm do viết sai, các bạn kê khai âm vào bảng kê 01-2/GTGT.

– Bằng cách: Đặt dấu trừ (-) trước số tiền.

VD: Ngày 05/05/2018 Công ty A nhận được 1 hoá đơn điều chỉnh giảm giá trị hàng hóa và tiền thuế GTGT của hóa đơn tháng 4. Cách kê khai hóa đơn GTGT điều chỉnh giảm đó như sau:

– Cột (6): Đặt dầu trừ (-) trước số tiền: -20.000.000

– Cột (7): Đặt dầu trừ (-) trước số tiền: -2.000.000

– Cột (8): Ghi chú: Điều chỉnh giảm giá trị hàng hóa và tiền thuế GTGT của hóa đơn số … ngày, tháng, năm …đã kê khai vào tờ khai tháng …

Lưu ý: Khi kê khai âm vào PL 01-2/GTGT thì phần mềm sẽ báo lỗi đỏ, các bạn không cần chú ý việc này nhé, các bạn cứ ấn GHI và kết xuất bình thường

Nếu trong quá trình kê khai không may kê khai sai, kê khai thừa, thiếu hóa đơn …Cách xử lý xem tại đây: Cách kê khai bổ sung điều chỉnh thuế GTGT

———————————————————————————-

DÒNG SỐ 3: “Hàng hóa, dịch vụ dùng cho dự án đầu tư đủ điều kiện được khấu trừ thuế”:

– Dòng này các bạn không kê khai được, mà có 1 tờ khai riêng là “Tờ khai GTGT cho dự án đầu tư (02/GTGT)”

——————————————————————–