Cách lập tờ khai thuế 04/GTGT trực tiếp trên doanh thu

Hướng dẫn cách lập tờ khai thuế GTGT mẫu 04/GTGT trực tiếp trên doanh thu trên phần mềm HTKK mới nhất, chi tiết từng chỉ tiêu trên Tờ khai 04/GTGT theo phương pháp trực tiếp trên doanh thu.

Chú ý:

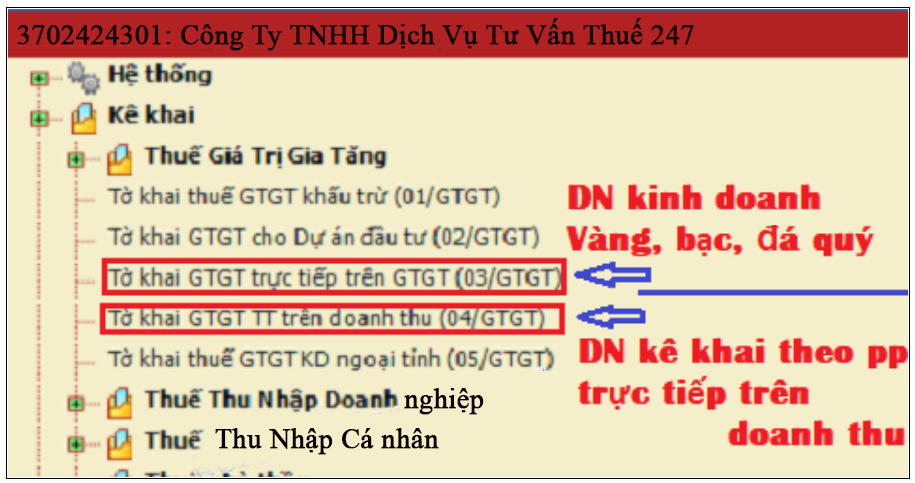

– Mẫu 04/GTGT Tờ khai GTGTTT trên doanh thu là tờ khai dành cho những Doanh nghiệp kê khai thuế GTGT theo phương pháp trực tiếp trên doanh thu.

+) Những đối tượng kê khai thuế GTGT theo phương pháp trực tiếp trên doanh thu bạn có thể xem thêm tại đây: ►►►Cách kê khai thuế GTGT theo phương pháp trực tiếp

– Mẫu 03/GTGT Tờ khai GTGT trực tiếp trên GTGT là tờ khai dành cho Người nộp thuế mua bán, chế tác vàng, bạc, đá quý.

————————————————————————————-

Sau đây Kế toán 247 sẽ hướng dẫn cách lập tờ khai thuế GTGT mẫu 04/GTGT trực tiếp trên doanh thu chi tiết:

– Trước khi thực hiện việc kê khai bạn nên cài phần mềm HTKK mới nhất để theo đúng quy định và tránh 1 số lỗi khi nộp tờ khai. Nếu bạn chưa biết hiện tại mới nhất là phiên bản nào thì có thể xem tại đây: ► Phần mềm HTKK mới nhất

——————————————————————————–

– Sau khi cài đặt xong các bạn đăng nhập vào HTKK:

– > Chọn: “Tờ khai GTGT TT trên doanh thu (04/GTGT)”

-> Chọn kỳ kê khai theo “Tháng hoặc Qúy“.

-> Chọn “Tháng” hoặc “Qúy” để kê khai. (Mặc định sẽ là kỳ hiện tại)

-> Sau đó chọn: “Đồng ý”

————————————————————————————-

Cách ghi tờ khai thuế 04/GTGT trực tiếp trên doanh thu:

Chú ý:

– Kê khai thuế GTGT theo phương pháp trực tiếp trên Doanh thu là chỉ quan tâm đến doanh thu (tức là các bạn xuất bao nhiêu hóa đơn đầu ra thì phải kê khai bấy nhiêu)

-> Không quan tâm đến hóa đơn đầu vào (tức là không cần kê khai hóa đơn đầu vào, vì không được khấu trừ).

-> Nhưng hóa đơn đầu vào -> Các bạn vẫn phải lấy để hạch toán vào Chi phí được trừ khi tính thuế TNDN.

– Tiếp đó các bạn cần quan tâm là: Hàng hóa, dịch vụ công ty bạn chịu thuế suất bao nhiêu % trên doanh thu. chi tiết tại đây:

1) Phân phối, cung cấp hàng hoá: tỷ lệ 1%

– Hoạt động bán buôn, bán lẻ các loại hàng hóa (trừ giá trị hàng hóa đại lý bán đúng giá hưởng hoa hồng).

2) Dịch vụ, xây dựng không bao thầu nguyên vật liệu: tỷ lệ 5%

– Dịch vụ lưu trú, kinh doanh khách sạn, nhà nghỉ, nhà trọ;

– Dịch vụ cho thuê nhà, đất, cửa hàng, nhà xưởng, cho thuê tài sản và đồ dùng cá nhân khác;

– Dịch vụ cho thuê kho bãi, máy móc, phương tiện vận tải; Bốc xếp hàng hoá và hoạt động dịch vụ hỗ trợ khác liên quan đến vận tải như kinh doanh bến bãi, bán vé, trông giữ phương tiện;

– Dịch vụ bưu chính, chuyển phát thư tín và bưu kiện;

– Dịch vụ môi giới, đấu giá và hoa hồng đại lý;

– Dịch vụ tư vấn pháp luật, tư vấn tài chính, kế toán, kiểm toán; dịch vụ làm thủ tục hành chính thuế, hải quan;

– Dịch vụ xử lý dữ liệu, cho thuê cổng thông tin, thiết bị công nghệ thông tin, viễn thông;

– Dịch vụ hỗ trợ văn phòng và các dịch vụ hỗ trợ kinh doanh khác;

– Dịch vụ tắm hơi, massage, karaoke, vũ trường, bi-a, internet, game;

– Dịch vụ may đo, giặt là; Cắt tóc, làm đầu, gội đầu;

– Dịch vụ sửa chữa khác bao gồm: sửa chữa máy vi tính và các đồ dùng gia đình;

– Dịch vụ tư vấn, thiết kế, giám sát thi công xây dựng cơ bản;

– Các dịch vụ khác;

– Xây dựng, lắp đặt không bao thầu nguyên vật liệu (bao gồm cả lắp đặt máy móc, thiết bị công nghiệp).

3) Sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu: tỷ lệ 3%

– Sản xuất, gia công, chế biến sản phẩm hàng hóa;

– Khai thác, chế biến khoáng sản;

– Vận tải hàng hóa, vận tải hành khách;

– Dịch vụ kèm theo bán hàng hóa như dịch vụ đào tạo, bảo dưỡng, chuyển giao công nghệ kèm theo bán sản phẩm;

– Dịch vụ ăn uống;

– Dịch vụ sửa chữa và bảo dưỡng máy móc thiết bị, phương tiện vận tải, ô tô, mô tô, xe máy và xe có động cơ khác;

– Xây dựng, lắp đặt có bao thầu nguyên vật liệu (bao gồm cả lắp đặt máy móc, thiết bị công nghiệp).

4) Hoạt động kinh doanh khác: tỷ lệ 2%

– Hoạt động sản xuất các sản phẩm thuộc đối tượng tính thuế GTGT theo phương pháp khấu trừ với mức thuế suất thuế GTGT 5%;

– Hoạt động cung cấp các dịch vụ thuộc đối tượng tính thuế GTGT theo phương pháp khấu trừ với mức thuế suất thuế GTGT 5%;

– Các hoạt động khác chưa được liệt kê ở các nhóm 1, 2, 3 nêu trên.

Xem thêm chi tiết tại đây: ► Danh mục ngành nghề tính thuế GTGT theo tỷ lệ % trên doanh thu

————————————————————————————

Cách nhập các chỉ tiêu cụ thể như sau:

Chỉ tiêu [21]: Ghi tổng doanh thu của hàng hóa, dịch vụ thuộc đối tượng chịu thuế suất 0% và không chịu thuế GTGT (không phân biệt nhóm ngành kinh doanh).

Chỉ tiêu [22]: Ghi tổng doanh thu hàng hóa dịch vụ chịu thuế GTGT 1%, cụ thể là thuộc nhóm ngành “Phân phối, cung cấp hàng hóa”.

Chỉ tiêu [24]: Ghi tổng doanh thu hàng hóa dịch vụ chịu thuế GTGT 5%, cụ thể là thuộc nhóm ngành “Dịch vụ, xây dựng không bao thầu nguyên vật liệu”.

Chỉ tiêu [26]: Ghi tổng doanh thu hàng hóa dịch vụ chịu thuế GTGT 3%, cụ thể là thuộc nhóm ngành “Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu”.

Chỉ tiêu [28]: Ghi tổng doanh thu hàng hóa dịch vụ chịu thuế GTGT 2%, cụ thể là thuộc nhóm ngành kinh doanh khác, không thuộc các nhóm ngành đã nêu trên.

————————————————————————–

Ví dụ: Trong quý 3/2020 kế toán 247 có phát sinh như sau:

– Xuất 20 hóa đơn đầu ra:”Các khóa học kế toán” => Tổng cộng: 40.000.000 (Dịch vụ đào tạo thuộc đối tượng Không chịu thuế GTGT)

– Xuất 15 hóa đơn đầu ra: “Dịch vụ kế toán” => Tổng cộng: 50.000.000 (Dịch vụ kế toán chịu thuế suất là 5%)

(Theo quy định tại Danh mục ngành nghề tính thuế GTGT theo tỷ lệ % trên doanh thu theo Thông tư 219/2013/TT- BTC)

Cách kê khai trên Tờ khai 04/GTGT TT trên doanh thu như sau:

Chỉ tiêu [21]: 40.000.000 (Không chịu thuế GTGT)

Chỉ tiêu [24]: 50.000.000 (Chịu thuế suất 5%)

Kết luận:

– Như vậy trong quý 3/2020 Công ty phải nộp số tiền thuế là 2.500.000

– Hạn nộp tờ khai 04/GTGT trực tiếp trên doanh thu + Tiền thuế GTGT quý 3/2020 là ngày 30/10/2020

Chú ý: Những DN kê khai thuế GTGT trực tiếp trên doanh thu, các bạn vẫn phải hạch toán Chi phí vào sổ sách và làm BCTC, tờ khai quyết toán thuế TNDN như DN kê khai thuế GTGT theo phương pháp khấu trừ nhé!

Xem thêm:► Cách hạch toán theo phương pháp trực tiếp

————————————————————————————————

Kế toán 247 xin chúc các bạn thành công!