Cách viết hóa đơn hàng cho biếu tặng, tiêu dùng nội bộ

Hướng dẫn cách viết hóa đơn hàng cho biếu tặng không thu tiền (khách hàng – công nhân viên), cách viết hóa đơn hàng tiêu dùng nội bộ theo quy định tại các văn bản mới nhất hiện nay.

1. Quy định về viết hoá đơn Hàng cho biếu tặng không thu tiền:

“b) Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp hàng hoá, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (trừ hàng hoá luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất).” (Theo khoản 7 điều 3 Thông tư 26/2015/TT-BTC)

“2.4. Sử dụng hoá đơn, chứng từ đối với hàng hoá, dịch vụ khuyến mại, quảng cáo, hàng mẫu, cho, biếu, tặng đối với tổ chức kê khai, nộp thuế GTGT theo phương pháp khấu trừ:

– Đối với hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động thì phải lập hoá đơn GTGT (hoặc hoá đơn bán hàng), trên hoá đơn ghi đầy đủ các chỉ tiêu và tính thuế GTGT như hoá đơn xuất bán hàng hoá, dịch vụ cho khách hàng.” (Theo khoản 9 điều 3 Thông tư 26/2015/TT-BTC)

Như vây:

– Khi xuất hàng hóa, dịch vụ để cho biếu tặng (khách, hàng, công nhân viên …) -> Thì phải lập hóa đơn và kê khai thuế GTGT như bán hàng bình thường.

————————————————————————————————-

– Nếu giá trị quà tặng từ 200.000 đồng trở lên thì Công ty phải lập riêng hóa đơn cho từng người, từng khách hàng được nhận. (Nếu họ không lấy hóa đơn thì cuối ngày lập chung 1 hóa đơn)

– Trường hợp giá trị quà tặng dưới 200.000 đồng thì Công ty có thể lập chung một hóa đơn kèm theo bảng kê danh sách người lao động, khách hàng nhận quà tặng vào cuối ngày. Theo Công văn 5483/TCT-DNL ngày 28/11/2017 của Tổng cục thuế:

“Khi tặng quà cho khách hàng vào dịp lễ, tết, hội nghị khách hàng để phục vụ cho hoạt động sản xuất kinh doanh, doanh nghiệp phải lập hóa đơn, tính kê khai nộp thuếGTGT như bán hàng hóa cho khách hàng. Trường hợp Công ty cho thuê Tài chính TNHH MTV Quốc tế Chaillease có phát sinh việc tặng quà khách hàng để phục vụ cho hoạt động sản xuất kinh doanh, khách hàng không có nhu cầu lấy hóa đơn thì cuối mỗi ngày công ty lập chung một hóa đơn GTGT ghi số tiền thể hiện trên dòng tổng cộng của bảng kê, ký tên và giữ liên giao cho người mua, các liên khác luân chuyển theo quy định (không phân biệt giá trị quà tặng trên 200.000đ hay dưới 200.000đ).”

——————————————————————————————————

Biếu tặng VÀNG BẠC cho khách hàng phải xuất hoá đơn, kê khai thuế:

“Căn cứ quy định trên, trường hợp Công ty của Độc giả nộp thuế GTGT theo phương pháp khấu trừ, không có hoạt động kinh doanh vàng, có mua các sản phẩm vàng đã qua chế tác từ các tổ chức có hoạt động mua, bán, chế tác vàng, bạc, đá quý để trao giải thưởng cho khách hàng thì Công ty phải lập hóa đơn GTGT, trên hóa đơn ghi đầy đủ các chỉ tiêu và tính thuế GTGT như hóa đơn xuất bán hàng hóa, dịch vụ cho khách hàng theo quy định tại Khoản 9 Điều 3 sửa đổi, bổ sung Điểm 2.4 Phụ lục 4

Thông tư số 39/2014/TT-BTC ngày 31/3/2014 của Bộ Tài chính.”

(Theo Công văn 78927/CT-TTHT ngày 06/12/2017 của Cục thuế TP. Hà Nội)

—————————————————————————————————————–

Giá tính thuế GTGT đối với hàng cho biếu tặng:

Theo Khoản 3, Điều 7 Thông tư số 219/2012/TT-BTC hướng dẫn về thuế GTGT: “3. Đối với sản phẩm, hàng hóa, dịch vụ (kể cả mua ngoài hoặc do cơ sở kinh doanh tự sản xuất) dùng để trao đổi, biếu, tặng, cho, trả thay lương, là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này.”

———————————————————————————————————

Theo Công văn 11505/CT-TTHT ngày 26/03/2019 của cục thuế TP Hà Nội:

“1. Trường hợp Công ty có phát sinh hoạt động mua hàng hóa dùng để cho, biếu, tặng khách hàng thì Công ty phải lập hóa đơn, kê khai, tính nộp thuế GTGT như hóa đơn xuất bán hàng hóa cho khách hàng theo quy định tại Điều 3 Thông tư số 26/2015/TT-BTC ngày 27/02/2015 của Bộ Tài chính, giá tính thuế GTGT được xác định theo giá bán của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh hoạt động cho, biếu, tặng.

2. Đối với thuế GTGT đầu vào của hàng hóa, dịch vụ mua vào để cho, biếu, tặng khách hàng:

– Trường hợp phục vụ cho sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế GTGT và đáp ứng điều kiện theo quy định tại Khoản 10, Điều 1 Thông tư số 26/2015/TTBTC ngày 27/02/2015 của Bộ Tài chính thì Công ty được khấu trừ thuế GTGT đầu vào.

– Trường hợp phục vụ cho hoạt động sản xuất kinh doanh hàng hóa, dịch vụ không chịu thuế GTGT thì Công ty không được khấu trừ thuế GTGT đầu vào theo quy định tại Khoản 7, Điều 14 Mục 1 Chương III Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính.

3. Thuế suất thuế GTGT đối với bó/lẵng hoa tươi là 10% theo quy định tại Điều 11 Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính.”

——————————————————————————————–

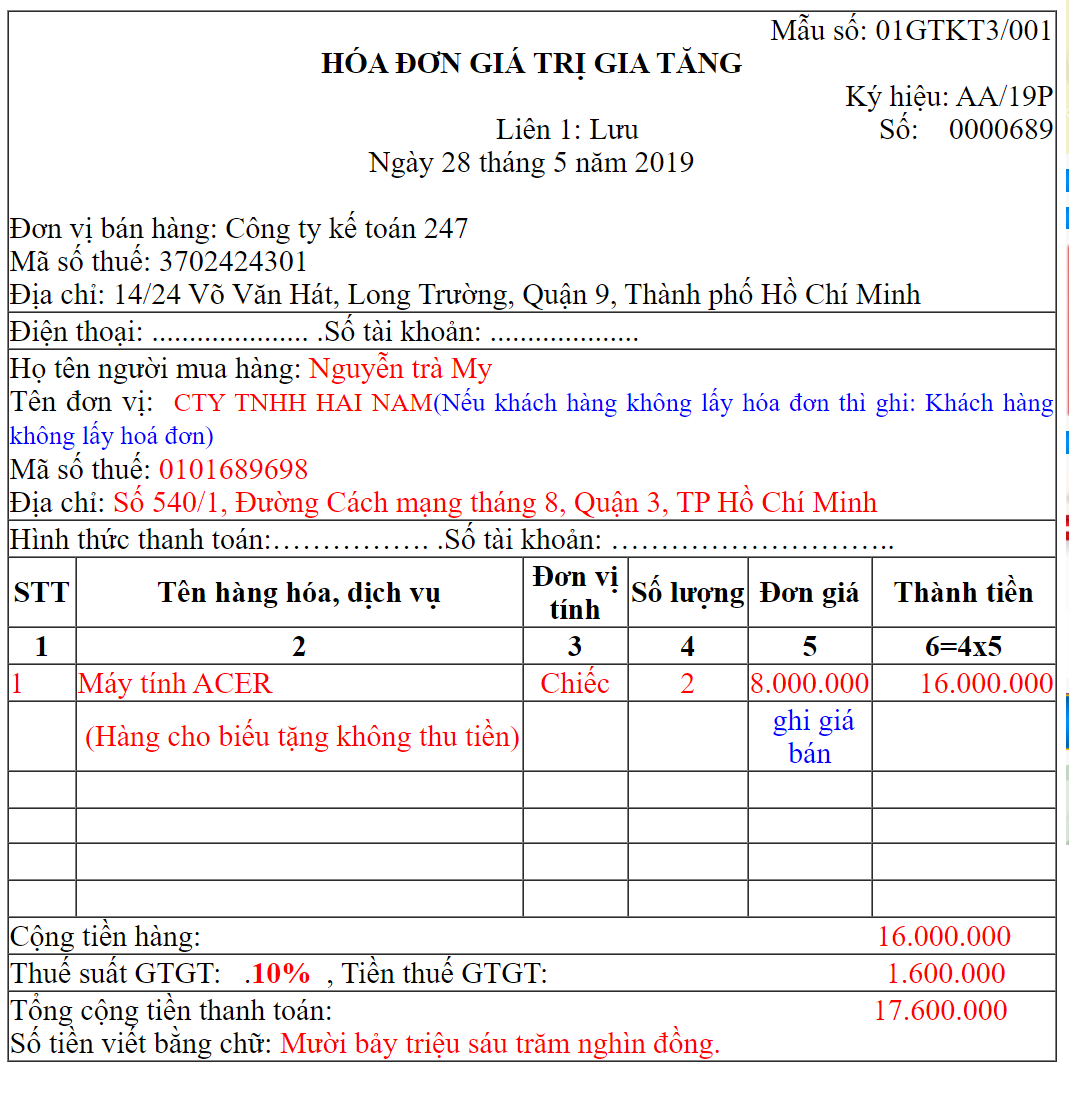

Cách viết hóa đơn hàng cho biếu tặng không thu tiền cụ thể:

Để đưa chi phí hàng cho biếu tặng vào chi phí hợp lý các bạn xem thêm: Cách hạch toán hàng cho biếu tặng

———————————————————————————————————

2. Cách viết hoá đơn Hàng tiêu dùng nội bộ:

Theo khoản 7 điều 3 Thông tư 26/2015/TT-BTC (Sửa đổi, bổ sung Thông tư số39/2014/TT-BTC):

“b) Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp hàng hoá, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hoá, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động (trừ hàng hoá luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất).

“Hàng hóa, dịch vụ tiêu dùng nội bộ” tại điều khoản này được hiểu bao gồm các trường hợp: xuất chuyển kho nội bộ, xuất vật tư, bán thành phẩm để tiếp tục quá trình sản xuất trong một cơ sở sản xuất, kinh doanh hoặc hàng hóa, dịch vụ do cơ sở kinh doanh xuất hoặc cung ứng sử dụng phục vụ hoạt động kinh doanh”

(Theo Công văn số 12755/CT-TTHT ngày 15/12/2015 của Cục Thuế TP. HCM)

Như vậy: Nếu xuất hàng hóa luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất thì không phải lập hóa đơn.

Chi tiết: Theo Công văn 767/TCT-CS ngày 05/3/2015 của Tổng cục thuế:

– Hướng dẫn cụ thể trường hợp không xuất hóa đơn đối với hàng hóa tiêu dùng nội bộ để tiếp tục quá trình sản xuất kinh doanh.

—————————————————————————————————-

Kết luận:

– Nếu xuất tiêu dùng nội bộ để tiếp tục quá trình sản xuất kinh doanh thì KHÔNG phải lập hoá đơn, không phải kê khai thuế GTGT

VD: Xuất luân chuyển nội bộ, chuyển kho nội bộ, xuất vật tư, bán thành phẩm để tiếp tục sản xuất trong 1 cơ sở sản xuất. (Nhớ là phải lập phiếu xuất kho).

– Nếu xuất tiêu dùng nội bộ không phục vụ cho quá trình sản xuất thì PHẢI lập hoáđơn nhưng không kê khai thuế GTGT. (Trên hóa đơn ghi: Dòng giá bán là giá chưa thuế GTGT, dòng thuế suất và tiền thuế không ghi, gạch chéo)

VD: Mua hàng hoá về để bán nhưng xuất dùng nội bộ, hoặc xuất thành phẩm, sản phẩm để dùng,

————————————————————————————————-

Theo Công văn Số 64031/CT-HTr ngày 19/12/2014 của BTC:

– Về hóa đơn:

Đơn vị phải lập hóa đơn đối với sản phẩm, hàng hóa, dịch vụ tiêu dùng nội bộ (trừ hàng hoá luân chuyển nội bộ để tiếp tục quá trình sản xuất).

– Về thuế GTGT:

+ Trước ngày 01/9/2014: Đơn vị phải tính và nộp thuế GTGT đối với hàng hóa tiêu dùng nội bộ (trừ hàng hóa luân chuyển nội bộ như xuất hàng hóa để chuyển kho nội bộ, xuất vật tư, bán thành phẩm để tiếp tục quá trình sản xuất trong một cơ sở sản xuất, kinh doanh).

+ Từ ngày 01/9/2014: Đơn vị không phải tính và kê khai, nộp thuế GTGT đối với hàng hóa luân chuyển nội bộ như hàng hóa được xuất để chuyển kho nội bộ, xuất vật tư, bán thành phẩm, để tiếp tục quá trình sản xuất trong một cơ sở sản xuất, kinh doanh hoặc hàng hóa, dịch vụ do cơ sở kinh doanh xuất hoặc cung ứng sử dụng phục vụ hoạt động kinh doanh.

– Đối với Ví dụ 24 tại Khoản 2 Điều 3 Thông tư số 119/2014/TT-BTC ngày 25/8/2014 của Bộ Tài chính:

Đơn vị A là DNsản xuất quạt điện, khi xuất 50 sản phẩm quạt điện lắp vào các phân xưởng sản xuất để phục vụ hoạt động kinh doanh của đơn vị A thì đơn vị A không phải tính nộp thuế GTGT nhưng phải lập hóa đơn GTGT theo quy định, trên hóa đơn ghi dòng giá bán là giá không có thuế GTGT, dòng thuế suất, thuế GTGT không ghi, gạch chéo.

Một số VD cụ thể:

Ví dụ: Cơ sở sản xuất hàng may mặc B có phân xưởng sợi và phân xưởng may. Cơ sở B xuất sợi thành phẩm từ phân xưởng sợi cho phân xưởng may để tiếp tục quá trình sản xuất thì cơ sở B không phải tính và nộp thuế GTGT đối với sợi xuất cho phân xưởng may.

Ví dụ: Công ty cổ phần P tự xây dựng nhà nghỉ giữa ca cho công nhân ở trong khu vực sản xuất kinh doanh. Công ty cổ phần P không có đơn vị, tổ, đội trực thuộc thực hiện hoạt động xây dựng này. Khi hoàn thành, nghiệm thu nhà nghỉ giữa ca, Công ty cổ phần P không phải lập hoá đơn. Thuế GTGT đầu vào hình thành nhà nghỉ giữa ca được kê khai, khấu trừ theo quy định

Ví dụ: Công ty Y là doanh nghiệp sản xuất nước uống đóng chai, giá chưa có thuế GTGT 1 chai nước đóng chai trên thị trường là 4.000 đồng. Công ty Y xuất ra 300 chai nước đóng chai để phục vụ trong các cuộc họp công ty thì Công ty Y không phải kê khai, tính thuế GTGT (Nhưng phải xuất hóa đơn, trên hóa đơn ghi dòng thuế suất, thuế GTGT không ghi, gạch chéo)

———————————————————————————————-

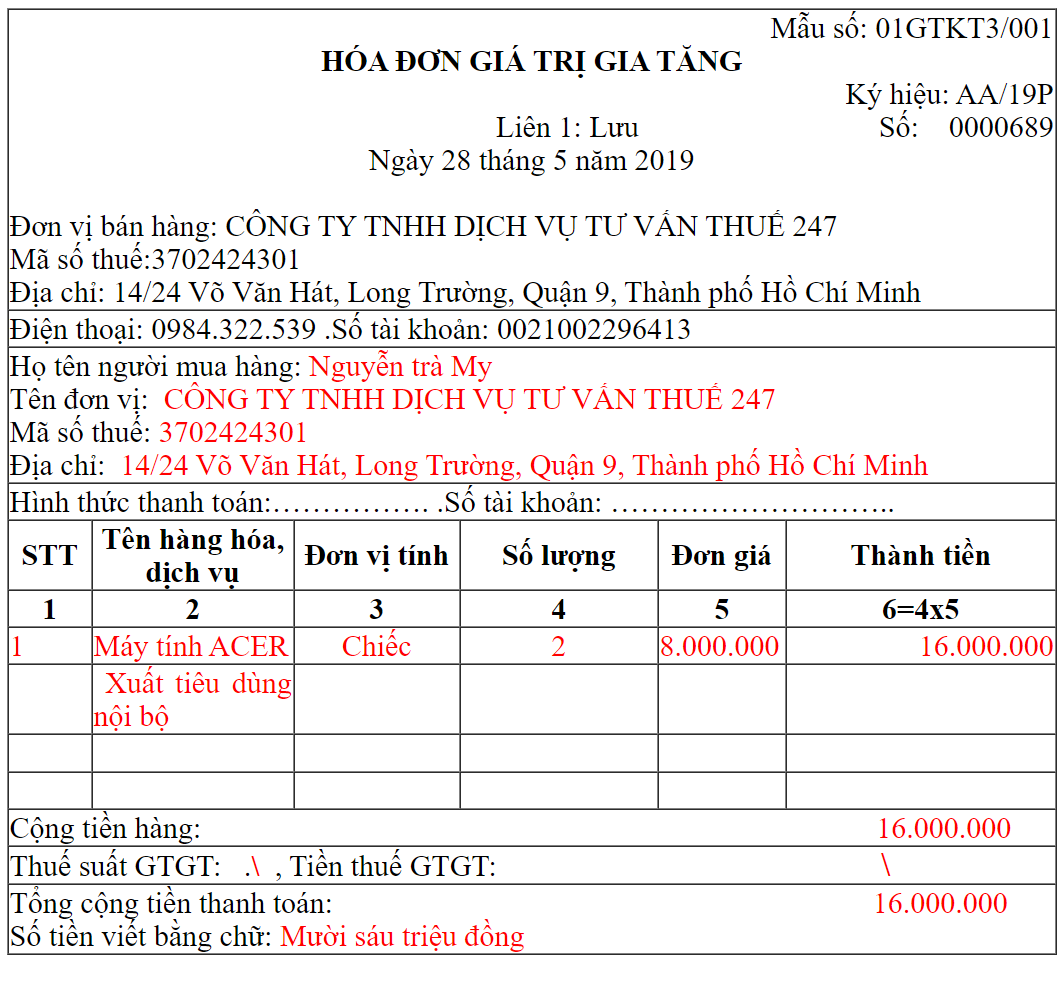

Đại lý thuế 247 xin hướng dẫn cách lập hóa đơn hàng tiêu dùng nội bộ cụ thể như sau:

VD: Ngày 28/5/2018 Đại lý thuế 247 suản xuất, lắp ráp máy tính xách tay -> Cty xuất 2 máy tính xách tay ACER trị giá 8.000.000 vnđ (chưa thuế) cho vào phòng kế toán, hóa đơn được lập như sau:

Dựa vào hóa đơn trên các bạn tiến hành kê khai bình thường, chi tiết mời các bạn

xem tại đây: Cách kê khai thuế GTGT hàng tiêu dùng nội bộ

———————————————————————————